Am Ende des Monats ist es Zeit für ein Depot-Update. Hier halte ich zusammengefasst meine Aktien-Käufe und -Verkäufe fest. Zudem gibt es noch einmal einen Rückblick über interessante Themen des vergangenen Monats und ich wage einen Ausblick, was uns im kommenden Monat erwarten könnte.

Inhalt

- Die Notenbanken und das Problem mit der Inflation

- Skepsis, Optimismus, Euphorie?

- Depot-Zusammensetzung September 2020

- Die weiteren Aussichten

Die Notenbanken und das Problem mit der Inflation

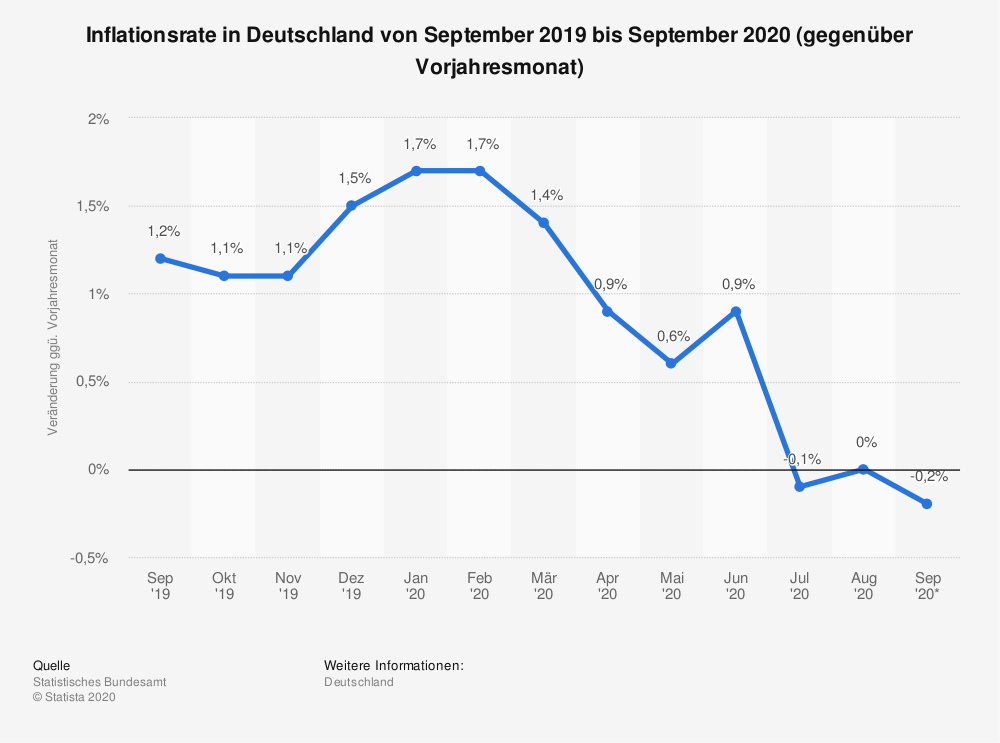

Definitiv haben die Notenbanken viel getan und uns vermutlich vor einer umfassenden, wirtschaftlichen Krise bewahrt. Dennoch gibt es weiterhin ein Problem, das die Notenbanken alleine nicht lösen können: Die niedrige Inflation.

Niedrigzinsen, Erhöhung der Geldmenge, Quantitative Easing,… All das führt schon seit Jahren zu keiner nennenswerten Inflation bei Gütern. Einzig die Preise für zum Beispiel Aktien und Immobilien wurden weiter nach oben getrieben.

Es braucht jedoch die Inflation, um die Schulden tragbar zu halten. Inflation kann jedoch nur dann entstehen, wenn auch die Nachfrage anzieht.

Solche Nachfrage kann zum Beispiel durch höhere Staatsausgaben – wie auch derzeit praktiziert – erfolgen. Das kann jedoch nur eine kurzfristige Lösung sein.

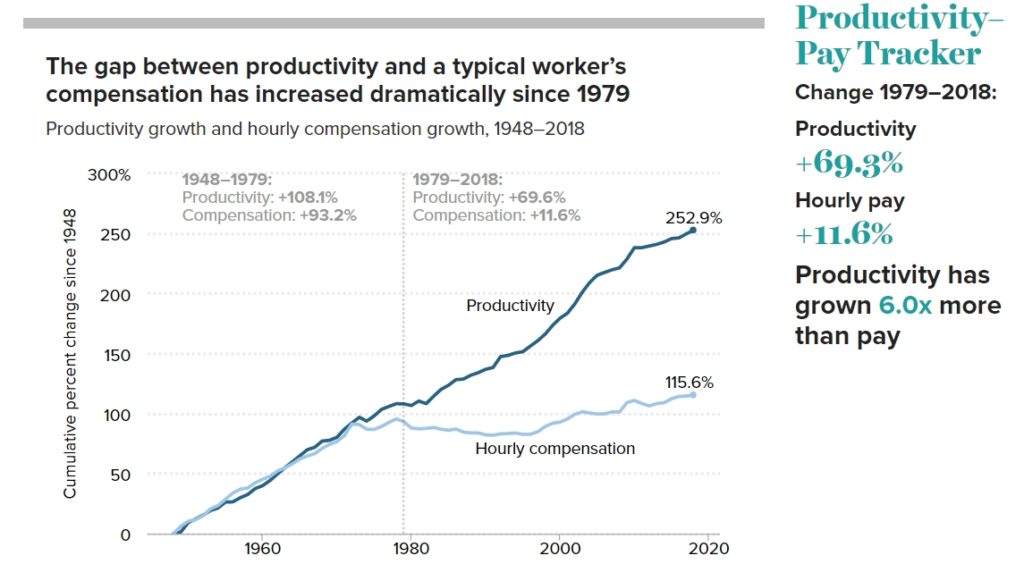

Langfristig müssen die Bürger/Konsumenten wieder mehr gestärkt werden. Denn die Zuwächse bei der Produktivität kommen – finanziell – nicht in der Breite der Bevölkerung an. Die Lücke zwischen der Produktivität und dem Lohn klafft immer weiter auseinander.

Diese Lücke – sprich die Ungleichverteilung von Einkünften und Vermögen – zu schließen ist jedoch nicht Aufgabe der Notenbanken, sondern der Regierungen. So schön die indirekte Staatsfinanzierung und die Niedrigzinsen durch die Notenbanken für uns Aktionäre auch sind: Die Regierungen müssen so langsam beginnen, eine nachhaltige Wirtschaftspolitik zu betreiben. Ansätze sind zu erkennen, es wird jedoch noch einige Zeit brauchen, bis sich die globale Gemeinschaft einigermaßen auf Regeln und Lösungen einigen kann.

Skepsis, Optimismus, Euphorie?

Die Rally am Aktienmarkt, auch in breiten Indizes wie dem S+P 500 oder der Nasdaq, war/ist beeindruckend und die Erholung der Kurse erfolgte durchaus schnell. Doch sind die Anleger eher skeptisch, optimistisch oder gar euphorisch eingestellt, was die Entwicklung betrifft?

Meiner Meinung nach muss man hier etwas selektieren.

Es gibt noch immer viele neue, unerfahrene Kleinanleger („Robinhooder“), die auf das schnelle Geld am Aktienmarkt hoffen. Hierzu gesellt sich neuerdings auch das Format der „TikTok Investors“ – auch bekannt unter „FinTok“ oder „StockTok“. Quasi das „Finanzbildungszentrum“ der Generation Z.

In Clips, meist nicht länger als 60 Sekunden, wird gezeigt, wie leicht es sei, mit Daytrading, Optionen, ect. viel Geld zu verdienen.

Want to learn how to triple your income? It’s called forex trading.#fintok #fintwit #forex @tradingview pic.twitter.com/4QLq9SXDNu

— TikTok Investors (@TikTokInvestors) September 18, 2020

Es gibt mittlerweile jedoch auch schon einige Videos, in denen „Trader“ zeigen, wie viel Geld sie mit dem Aktienhandel verloren haben. Meist mit gehypten Titeln Nikola Motors (NKLA), Cannabis-Aktien oder übertriebenen Optionsscheinen/Wetten auf Tesla ect.

Diese – teilweise euphorisch eingestellte – Anleger-Gruppe ist jedoch nicht besonders finanzstark und repräsentiert auch keinen großen Teil der Bevölkerung. Die allermeisten interessieren sich nach wie vor nicht für den Aktienmarkt.

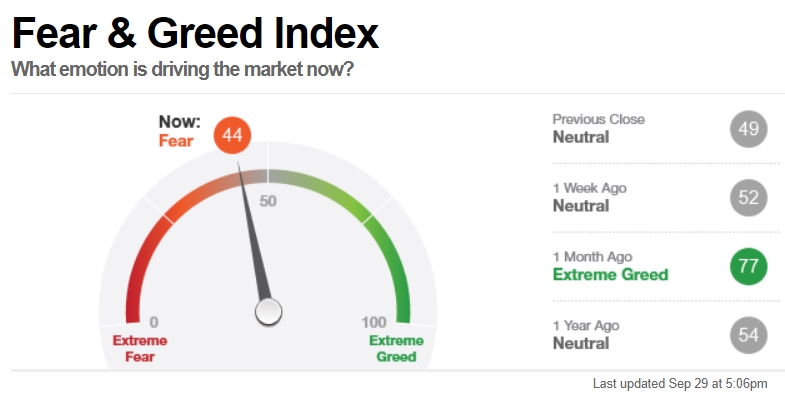

Die „erfahrenen“ und professionellen Anleger schwanken eher irgendwo zwischen Skepsis und leichtem Optimismus. Das unterstreicht meine bisherige These, dass die Erholung am breiten Aktienmarkt nicht übertrieben ist, sondern durchaus im angemessenen Rahmen liegt. Dies zeigt auch zum Beispiel der „Fear and Greed“-Index, der derzeit sogar etwas im „Angst“-Bereich liegt.

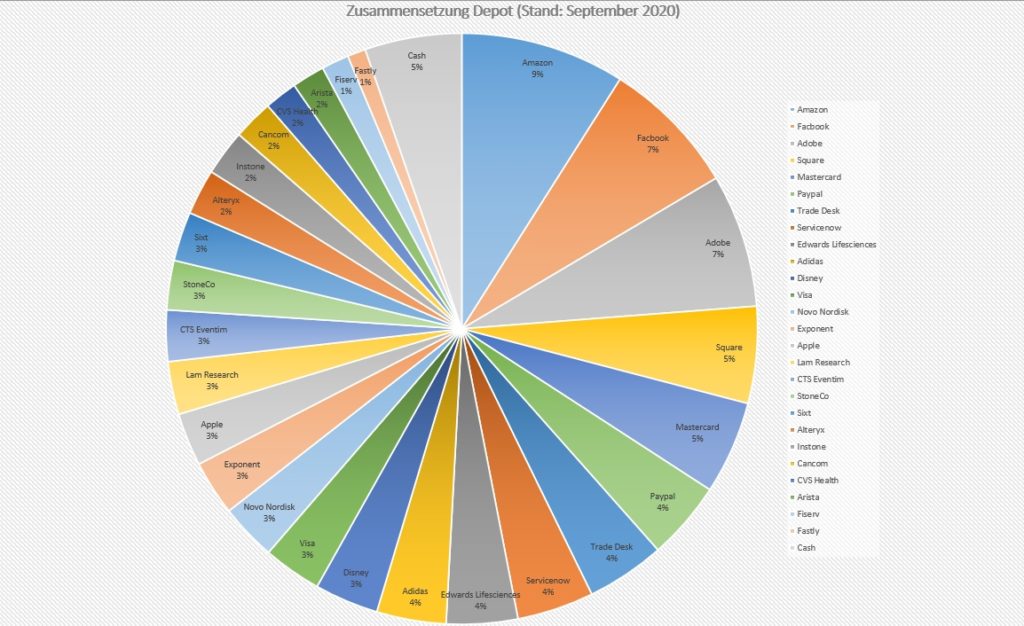

Depot-Zusammensetzung September 2020

Im September gab es kleinere Anpassungen im Depot. Der Cash-Anteil wurde weiter zurückgefahren und ein Wert durch einen anderen ausgetauscht.

Verkäufe:

- Tencent (restliche 1,4% vom Depot zu 58,2 Euro pro Aktie; +52,8 Prozent)

Käufe:

- Lam Research (rund 2,9 Prozent des Depots; durchschnittl. Kurs: 287 Euro pro Aktie)

Nachkäufe:

- Keine

Die weiteren Aussichten

Weiterhin wird uns der US-Wahlkampf begleiten. Die holprige, erste TV-Debatte zwischen Trump und Biden könnte sich kurzfristig auch auf die Börsen auswirken. Eine erhöhte Volatilität ist in dieser Phase aber sowieso eher die Regel als die Ausnahme.

Für mehr Schwankungen an den Märkten könnten auch die wieder steigenden Corona-Infektionszahlen und die Furcht vor neuen Beschränkungen und Lock-Downs sorgen. Der Gegner ist jedoch bereits bekannt, weshalb ein großer Abverkauf an den Börsen, wie wir ihn im März erlebt haben, eher unwahrscheinlich ist.