Schon seit geraumer Zeit werben Fonds, ETFs und auch manche Blogs mit der Dividenden-Strategie. Der Gedanke dahinter: Unternehmen mit einer hohen Dividende wirtschaften gut und bringen langfristig einen höheren Wertzuwachs. Zudem erreiche man durch die Dividenden ein passives Einkommen, das man durch reine Kursgewinne nicht hätte. Leider stimmen diese Annahmen jedoch nicht.

Die Dividenden-Strategie unterliegt dauerhaft

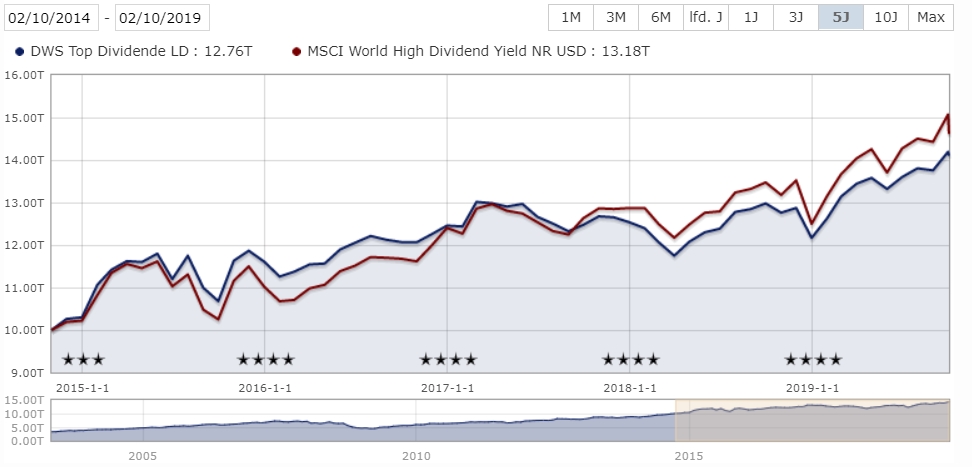

Nehmen wir beispielhaft einen Fonds, der in Deutschland gefühlt dauerhaft beworben wird: Der „DWS Top Dividende“. Auf den ersten Blick sieht die Performance dabei eigentlich recht gut aus. Sowohl über 5 Jahre,…

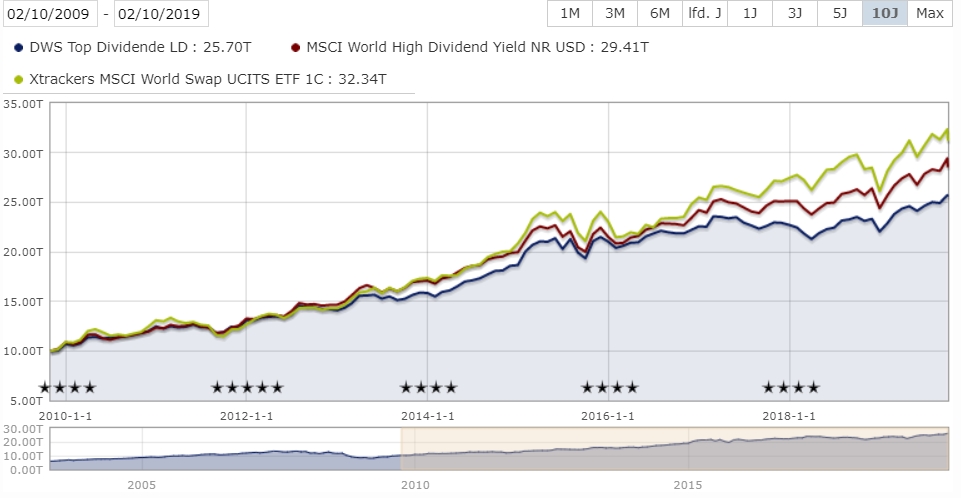

…als auch über 10 Jahre…

… geht es doch relativ kontinuierlich nach oben. Jeweils mit Ausschüttungen in Form von Dividenden dazwischen. Jetzt könnte man jedoch überlegen, den Fond mit einem Wettbewerber zu vergleichen. Und da der Fonds vermutlich besser sein will als der Markt, nehmen wir einen ETF auf den MSCI World High Dividend.

Die Kosten-Falle

Ups. Schlechter als der ETF. Und doch noch immer erst die halbe Wahrheit. Dazu kommt nämlich auch noch die ungünstige Kostenstruktur eines klassischen Fonds. Beim Dividenden-Fonds der DWS heißt das: bis zu 5% Ausgabeaufschlag (bei Anbietern wie der DiBa ist er auf 2,5% reduziert), Verwaltungskosten von bis zu 1,25% p.a. und laufende Kosten von 1,45% p.a. Der ETF kostet maximal – jedenfalls habe ich keine höheren Kosten finden können – 0,6% bei einem maximalen Ausgabeaufschlag von 1,5%. Die ausbezahlten Dividenden von im Schnitt 4% machen also meist nicht einmal die Kosten des Fonds wett. Oder liegen sogar noch darunter.

Dazu kommt auch noch, dass für die ausgezahlten Dividenden u.U. noch Steuern anfallen. Der Zinseszins-Effekt kann hier also – wenn überhaupt – nur minimal greifen. Einer der großen Vorteile der langfristigen Geldanlage mittels eines thesaurierenden ETF ist damit passé.

Daher jetzt auch noch der Vergleich mit einem thesaurierenden ETF auf den MSCI World. Kosten hier: maximal 0,45%.

Zum Glück schreibt die DWS selbst auf ihrer Webseite zum Fonds: „Auch wenn wir uns auf relative Erträge und Gewichtungen beziehen, ist der allgemeine Markt nicht als Benchmark für den Fonds anzusehen.“ So kann man es sich natürlich auch leicht machen, eine Underperformance schön zu reden. Ich finde den Vergleich hingegen durchaus legitim. Und das Ergebnis ist ziemlich klar.

Wie ist deine Meinung zu Dividenden-Aktien und -Fonds? Lass es mich gerne wissen. Entweder über die Kommentar-Funktion oder gerne auch über das Kontaktformular.

Hallo,

das ein ETF (oder auch eine Excel Liste ohne menschliches Zutun ) meist günstiger ist, brauchen wir hier wohl nicht weiter mit Zahlen , Prozenten etc. „belegen“ .

Das diese Betrachtung nur ein kleiner Teil der Wahrheit ist und niemals als eigentliche Entscheidungsgrundlage zu sehen sein sollte, sollte auch „jeder“ wissen, der selbst das Ruder in die Hand nehmen will.

Expertise kostet nun mal Geld , wer geht schon umsonst arbeiten, es ist so ein bisschen wie am Flughafen, in dem an der Gangway 2 Flugzeuge von Frankfurt nach Male zur Verfügung stehen. Der „günstige“ Flug ohne Piloten im Cockpit (als keine Personalkosten) und die etwas teurere Maschine mit ausgebildeten Piloten mit tausenden Flugstunden Erfahrung. Wo würde ich wohl lieber einsteigen wollen??? Nun ein Urteil ist für jeden die eigene Sichtweise und Erfahrung. Mich hat auf jeden Fall noch kein ETF angerufen und mal zu einer Korrektur, Nachkauf oder Verkauf beraten und es mir als „Normalbürger“ erklärt, das es verständlich und nachvollziehbar ist.

Sicher ist Warren Buffet ein Profi mit über 80 Jahre Börsenerfahrung, der kann das auch selbst 🙂

Nicht besser oder schlechter, sondern anders….Wer mag, kann ja auch so…

Viele Grüße 🙂

Vielen Dank für Deinen Kommentar. Natürlich muss jeder so investieren, wie er es für korrekt hält – und wenn es der eigene Bankberater ist, dem man vertraut und der zum Kauf/Verkauf berät, dann mag das so sein. Mit Vergleichen ist das allerdings meist so eine Sache: Den besseren Flug hätte man hier – bezogen auf passive (Welt)-ETFs vs. aktive Fonds/Produkte – ohne den Piloten gehabt, insofern wäre ich lieber in den günstigen Flug eingestiegen 😉

Liebe Grüße

Sebastian

Guten Tag,

der DWS TOP Dividende LD wurde am 28.4.2003 aufgelegt und vergleicht man seit diesem Zeitpunkt den Fonds mit dem Vergleichsindex MSCI World High Dividend Yield (gross) Index (USD), so kommt der Fonds im Durchschnitt auf 8,35 %, während der Index 7,96% erzielt hat. WIe oben bereits geschrieben, gibt es noch einen Kostenunterschied zwischen dem Index und dem ETF. Gerade bei physisch replizierenden ETFs können zusätzliche Kosten entstehen, durch eine Umgewichtung des Index (z.B. bei Firmenfusionen, Firmenpleiten, Firmenübernahmen). ETF-Anteile können nur über einen Broker gekauft bzw. verkauft werden. Somit sind ETFs i.d.R. mit einer Maklergebühr und dem erwähnten Spread verbunden. Eine passive Strategie bildet immer das Gestern ab ! Gewinnerregionen und -branchen wechseln sich im Schnitt alle 10 Jahre ab. Somit reagiert kein ETF auf einen Trendwechsel, sondern i.d.R. nur nach der Marktkapitalisierung. Beim Versuch, den Index zu kopieren, würden auch bei passiven Fonds hohe Handelskosten entstehen, die höher sind als die niedrigen Managementgebühren suggerieren (siehe Renten-ETFs). Gerade in unruhigen Zeiten spielen aktive Anlagestrategien ihre Stärke aus, denn dann nützen die Ergebnisse aus der Vergangenheit i.d.R. nichts, weil die Entscheidungen: welche Regionen, ob Value oder Growth , welche Währungen,…. werden nicht im ETF umgesetzt. Ferner ist anzumerken, daß die Dividenden-ETFs meist weniger breit gestreut sind als die entsprechenden Gesamtindizes. Beispiel: Im Dax sind z.Zt. 30 Unternehmen , dagegen im DivDax nur etwa die Hälfte ! Ebenso beim EUROSTOXX 50 und der Ausschüttungsvariante des MSCI WORLD. Wobei man dann noch berücksichtigen muß, daß im Indexfonds ein einzelner Titel max. 20% des Fondsvermögens betragen darf, in Extremfällen sogar bis zu 35 % ! Da gilt nicht die 5/10/40-Regel der aktivgemanagten Fonds. Anzumerken sind auch die Vergleiche verschiedener Zeiträume, z.B. 2017 haben 53% der aktiv gemangten Aktienfonds besser abgeschnitten als der jeweilige Vergleichsindex und bei den „Aktien Deutschland“ waren es sogar 87%. Über die Zusammensetzung von ETFs entscheiden allein die Indexanbieter, wie z.B. MSCI oder STOXX. Sie bestimmen somit welche Länder und Unternehmen aufgenommen werden und wie die Gewichtung erfolgt, d.h. wer verfolgt eigentlich die Aktientitel in den Indizes und analysiert und bewertet sie ? Keiner, das Geld wird praktisch blind investiert. P.S. Die Geldmenge ist in den USA in 2020 um +25% angestiegen, während das Wirtschaftswachstum zurückgegangen ist. Die langfristigen Zinsen in den USA werden steigen, das hat dann wohl eine Bremswirkung für den amerikanischen Aktienmarkt ? Der US-Aktienmarkt ist z.Zt. genauso teuer wie vor 10 Jahren, somit gibt es keine „Überhitzung“. Aber der Trend geht eher in den asiatischen Markt ! Die USA werden unter der jetzigen Regierung auch eine Regulierung, wohl durch eine Besteuerung der Unternehmen, vornehmen.

Guten Tag,

Ich gehe nicht auf jeden Ihrer Punkte ein, da ich in anderen Artikel meine Ergebnisse dazu bereits dargelegt habe. Noch einmal zusammengefasst (und auch in diversen wissenschaftlich Aufsätzen zu finden):

– eine passive Index-ETF-Strategie schlägt i.d.R. nach Kosten eine aktive Strategie

– sog. Dividendenstrategien bieten keinen Vorteil – meist sogar einen Nachteil – ggü. einer breiten Anlage z.B. auf den MSCI World

Und: Jeder kann z.B. auf Fondsweb.com gehen und dort z.B. den „Risiko-Rendite-Chart“ betrachten, Vergleiche mit ETFs anstellen oder den Fondsrechner bemühen und erhält ein objektives Ergebnis. Bei ausschüttenden Fonds fallen zusätzlich u.U. noch Steuern auf die ausgeschütteten Dividenden an.

Asien wächst, ja. Aber: Wirtschaft ist nicht gleich Aktienmarkt. Ob die langfristigen Zinsen wirklich steigen werden, davon gehe ich eher nicht aus. Der Trend geht vielmehr zu weiter sinkenden Zinsen. Das sieht z.B. auch Buffett so (s. Buffettˋs Aktionärsbrief). Zudem korrelieren Zinsen und Aktienmarkt nicht immer. Auch glaube ich nicht, dass eine mögliche veränderte Besteuerung negative Effekte auf US-Firmen haben wird.

Liebe Grüße

Sebastian

Ups, da lehnt sich aber einer weit aus dem Fenster und hat wohl nur eine selektive Wahrnehmung ? „Der Irrweg der Dividenden-Strategie“ ? Glauben Sie das ernsthaft ? Ich weiß nicht, was für Sie langfristig ist ? Aber den Vergleich zwischen dem MSCI WORLD HIGH DIVIDEND YIELD und dem DWS Top Dividende LD, seit Auflegung des Fonds, können Sie wohl nicht gemeint haben ? Da sieht es im Zeitraum von etwas über 15 Jahre aber anders aus. Ferner haben Sie mit 5 und 10 Jahreszeiträumen, auch all die Zeiträume ohne große Krisen ausgesucht, sprich alles nach der Finanzkrise. Erst 2020 kam es durch die Corona-Pandemie wieder zu einem massiven Einbruch an den Märkten. Dabei ist der MSCI WORLD High Dividend stärker zurückgegangen als der Top Dividende ! Da aber GROWTH-Titel aus der Krise geführt haben und auch reine Value-Titel mit kaum bzw. keiner Dividende, war danach der Anstieg des Index ab Sommer besser.

Auch scheinen Ihnen die verschiedenen Dividende-Strategien nicht geläufig zu sein ? Der Top Dividende zielt im langfristigen Bereich auf beständige höhere Dividendenzahlungen und investiert somit nicht in Unternehmen , die keine Dividende zahlen. Auch Value-Titel, die wenig und unbeständige Dividendenzahlungen vornehmen werden nicht berücksichtigt. Eine höhere Performance kann man natürlich erreichen, wenn man z.Zt. Growth- oder reine Value-Titel reinnimmt, aber das ist nicht die Zielsetzung des Top Dividende !

Da Sie keinen Zeitraum mit ernsthaften Krisen (z.B. Dotcom-Blase, Finanzkrise) wohl je erlebt haben, sind gerade blue chips mit guten Dividendenzahlungen in Krisenzeiten und Seitwärtsbewegungen am Markt gefragt. 2020 konnte man sagen, je niedriger die Dividendenrendite, desto besser die Wertentwicklung. D.h. Anleger sind in einer Rezessionsphase ins Risiko gegangen, was recht selten ist und somit die Ausnahme. Aber die Differenz zwischen Growth und Value in dem Ausmaß ist einzigartig und eher die Ausnahme. Ich weiß nicht, wie Sie es sehen, aber in der Zukunft werden die Märkte wesentlich volatiler und schwieriger werden. D.h. Selektion bei den Aktientitel und das Erkennen von Trends (z.B. Start ups) werden wohl zunkünftig eine Rolle spielen. Ein ETF, der nach Marktkapitalisierung aufgestellt ist, ist somit eine Vergangenheitsbetrachtung ! Auch kann man das Ergebnis eines ETF nicht gleich mit dem Index setzen. Dazu kommt noch, daß in der TER die Handelskosten, die für den Investor entstehen, der sogen. SPREAD (Geld-Brief-Spanne), nicht enthalten sind. Überschätzen Sie daher nicht die ETFs in unruhigen Zeiten. Ein ETF kann nicht an der wirtschaftlichen Entwicklung antizipieren, Risiken managen, Chancen in Trends einzelner Unternehmen nutzen und die Anlagementalität und Anlageziele berücksichtigen. Einen ETF kann man eher als Beiwerk, aber nicht als die Lösung ansehen. P.S Ich weiß nicht, aber Sie sollten vielleicht mal Ihr Portfolio mit der US-Lastigkeit überdenken ? Die Zentralbanken haben durch ihre Eingriffe die Börsen unterstützt, ansonsten wäre der US-Markt doch schon überhitzt, oder ?

Guten Tag und vielen Dank für Ihren Kommentar.

Ein Vergleich zwischen MSCI World, MSCI World High Dividend und dem DWS Top Dividende über einen Zeitraum, der über 2006 hinausgeht, ist insofern schwierig, da die ETFs erst 2006 veröffentlicht wurden. Ich habe Ihre Aussagen daher für den maximal verfügbaren Zeitraum überprüft.

Schaue ich mir den „Wertentwicklung“-Chart auf der DWS-Webseite an – welcher bereits die Dividenden enthält – erhalte ich von Februar 2006 bis März 2021 eine prozentuale Steigerung von 136 Prozent oder etwas unter 6 Prozent pro Jahr. Der MSCI World High Dividend hat im gleichen Zeitraum etwas mehr als 145 Prozent (ebenfalls inkl. der ausgeschütteten Dividenden) gemacht, also etwas mehr als 6 Prozent. Ein „normaler“ World ETF (ausschüttend, inkl. Dividenden) kommt auf übrigens auf 174 Prozent, was etwas weniger als 7 Prozent entspricht.

Der maximale Drawdown während einer „richtigen“ Krise – in dem Fall der Finanzkrise – fällt bei allen mit rund 43 Prozent in etwa gleich hoch aus.

Tatsächlich hat der DWS Top Dividende, wie Sie schreiben, während des Corona-Crashs weniger Drawdown gehabt als etwa der High Dividend oder ein World ETF. Schaut man jedoch weiter sieht man: Zwar war der zwischenzeitliche Verlust geringer. Dafür wird der Top Dividende dann aber dennoch von den ETFs überholt. Vom World-ETF sogar sehr deutlich.

Beim DWS Top Dividende sowie den ETFs kommen natürlich noch Kosten hinzu, welche beim DWS-Fonds um einiges höher ausfallen. Sie sprechen hier noch den Spread an. Den gibt es jedoch nicht nur bei ETFs, sondern natürlich auch beim DWS-Fonds. Dieser beträgt z.B. heute (4.3.21) 4,8 Prozent (125 Ausgabepreis, 119 Euro Rücknahmepreis). Beim (iShares) World-ETF liegt der Spread bei 0,29 Prozent (61,79 Ausgabe-, 61,61 Rücknahmepreis). Mitten in der Corona-Krise lag der Spread noch immer niedriger (bei etwa 1,5 Prozent in der Spitze) als der bei der DWS veranschlagt.

Ich weiß durchaus um die Vorteile – wenn richtig umgesetzt – von Dividenden (und Aktienrückkäufen) und beziehe das Kriterium „Dividendensteigerungen“ (über 10 Prozent pro Jahr) auch in meinen Auswahlprozess mit ein. Jedoch als sehr untergeordnetes Kriterium.

Mein Fazit bleibt, nachdem ich nun nochmals zu dem Thema recherchiert habe, weiterhin: Ein aktiv gemanagter Fonds unterliegt in den allermeisten Fällen dem passiven Ansatz und eine Dividendenstrategie erzielt – selbst vor Kosten (es kommen ja auch noch u.U. Steuern bei Auszahlung der Dividenden, Reinvestierung ect. hinzu) – eine geringere Rendite als ein World-ETF. Aber der „Mythos“ der Dividenden-Strategie – auch wenn schon oft entkräftet – wird sich wohl noch einige Zeit halten.

Die US-Lastigkeit ist mit Absicht so herbeigeführt. Amerika ist noch immer eine Triebfeder für Innovation und Unternehmertum und die Chancen stehen meiner Meinung nach besser. Die Zentralbanken haben ohne Frage Großes geleistet und nicht nur die Börse, sondern so gut wie die gesamte Wirtschaft gestützt. Aber auch die Regierungen, wieder besonders die USA, mit ihren riesigen Hilfspaketen haben entscheidend für Stabilisierung gesorgt. Im aktuellen Börsen-Umfeld ist möglicherweise ein guter Schwung Hoffnung dabei. Eine „Überhitzung“ kann ich, zumindest in der Breite, auch angesichts der niedrigen Zinsen, woran sich die Bewertung von Aktien mitunter bemisst, nicht erkennen.

Mit freundlichen Grüßen

Sebastian