FOMO ist ein Akronym und bedeutet ausgeschrieben „Fear Of Missing Out“. Also die Angst, etwas zu verpassen. Etwa ein lustiges Erlebnis auf einer Party. Oder den vielleicht besten Sonnenuntergang des Lebens. Es besteht die Sorge, falsche Entscheidungen bezüglich der Zeitnutzung zu treffen. Dieses Phänomen kann man nicht nur im Rahmen von sozialen Gruppen, sondern auch an der Börse beobachten.

FOMO an der Börse

Wer kennt es nicht, dass man dem Kursanstieg einer Aktie oder allgemein steigenden Börsenkursen hinterherschaut. Und man sich sagt: „War doch klar, dass die Aktie 100%, 200%,… nach oben marschiert“. Man sieht die verpasste Chance. Und trauert ihr hinterher.

Doch was passiert dann? Die Aktie macht nochmal 100%. Und vielleicht noch einmal.

Zwar sprengt die Bewertung des Unternehmens mittlerweile den Rahmen. Doch das Gefühl, beim nächsten Anstieg wieder nicht dabei zu sein, ist dabei, die Oberhand zu gewinnen. Und man holt sich die Aktie ins Depot.

Jetzt steigt der Kurs eventuell weitere 20% und man fühlt sich bestätigt und erleichtert.

In der Woche darauf legt das Unternehmen seine Zahlen für das abgelaufene Quartal vor und gibt einen Ausblick für das laufende Jahr. Beides liegt deutlich unter den Erwartungen beziehungsweise rechtfertigt die hohe Bewertung nicht. Der Aktienkurs bricht am nächsten Handelstag um 30% ein. Nach einer Woche hat sich der Kurs vom letzen Hoch aus halbiert. Nach drei Monaten steht der Aktienkurs 80% tiefer.

Enttäuscht trennt sich der Anleger von der Aktie und realisiert seine Verluste. Börse sei sowieso nur ein großes Casino. Den Fehler werde er nicht noch einmal machen.

Doch dann beginnt die nächste Aufwärtsbewegung. Und sie dauert lange an. Der Anleger, der eigentlich nichts mehr mit Aktien zu tun haben wollte bekommt wieder das Gefühl von FOMO. Dieses Mal wird sowieso alles anders. Das Spiel beginnt von vorne.

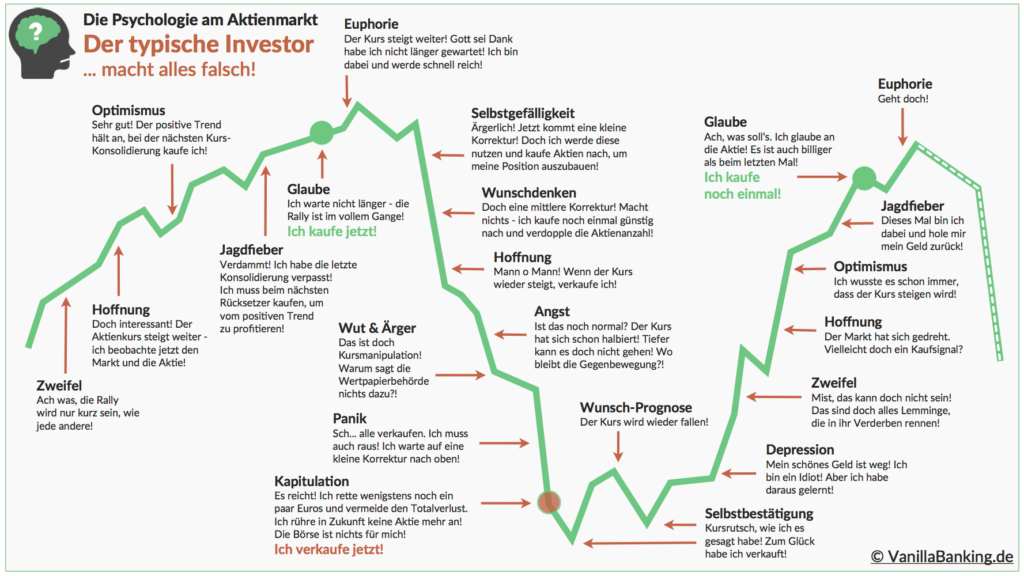

Es gibt dazu eine tolle Grafik, die das Verhalten des typischen Anlegers zeigt.

Trauere verpassten Chancen nicht nach, sondern finde neue

Anstatt frustriert das Handtuch zu werfen, sollte man die Situation analysieren. Was ist gut gelaufen? Wo habe ich Fehler gemacht? Und wie ändere ich mein Verhalten, um in Zukunft erfolgreicher zu sein?

Hat man aufgrund von FOMO eine Aktie gekauft, muss man zukünftig verhindern, dass man eine Aktie kauft „weil auch alle anderen die Aktie kaufen“.

Das geht am Besten dadurch, dass man sich Grundsätze erarbeitet, wann man eine Aktie kauft. Ein Grundsatz kann zum Beispiel sein, dass man nur Aktien von Unternehmen kauft, die keine Schulden haben. Oder Unternehmen, die Ihre Gewinne seit einigen Jahren um mindestens 15% pro Jahr steigern. Wird ein Grundsatz nicht erfüllt, dann kauft man die Aktie nicht: Egal, wie hoch der Kurs anschließend auch steigen mag.

Ein Beispiel:

Starbucks hatte über die letzten 10 Jahre einen guten Lauf. Anfang 2019 habe ich überlegt, die Aktie ins Depot aufzunehmen. Bei der Analyse ist mir jedoch aufgefallen, dass die Verbindlichkeiten steigen, das Eigenkapital rapide sinkt und der Buchwert pro Aktie sinkt beziehungsweise sogar negativ wurde. Was passierte danach? Die Aktie stieg von rund 65 Dollar auf knapp 100 Dollar. Dennoch schaute ich dem Kurs nicht traurig hinterher. Oder verspürte den Drang, doch noch auf den Zug aufspringen zu müssen. Natürlich hat Starbucks eine starke Marktstellung und kann in Zukunft eventuell weiterhin gute Ergebnisse liefern. Das Unternehmen erfüllte meine Kriterien jedoch nicht und damit war das Thema für mich beendet.

Fazit

Besonders durch Technologien wie das Smartphone oder soziale Medien werden wir mit Informationen überschüttet. Mit den „heißesten Aktien-Tipps“. Warum diese Aktie nur steigen kann. Oder wo man genau jetzt unbedingt investiert sein muss. Und unsere Angst, etwas zu verpassen, wird dauerhaft getriggert.

Börse besteht auch aus Psychologie. Das ist klar. Und man kann durchaus auch ein wenig davon in seine Anlage-Entscheidungen mit einfließen lassen. Etwa die Empfehlung „Kaufen, wenn andere ängstlich sind.“

Man sollte sich jedoch nicht von (Angst-)Gefühlen oder den Empfehlungen/Handlungen anderer leiten lassen. Sondern seine Entscheidungen rational und durchdacht – zum Beispiel aufgrund einer Fundamentalanalyse und bestimmten Kriterien – zu treffen.

Für FOMO gibt es – an der Börse wie auch im täglichen Leben – keinen Grund. Neue Chancen kommen immer wieder.